Quinze ans après la faillite de Lehman Brothers, toutes les leçons ont-elles été tirées de la crise financière ?

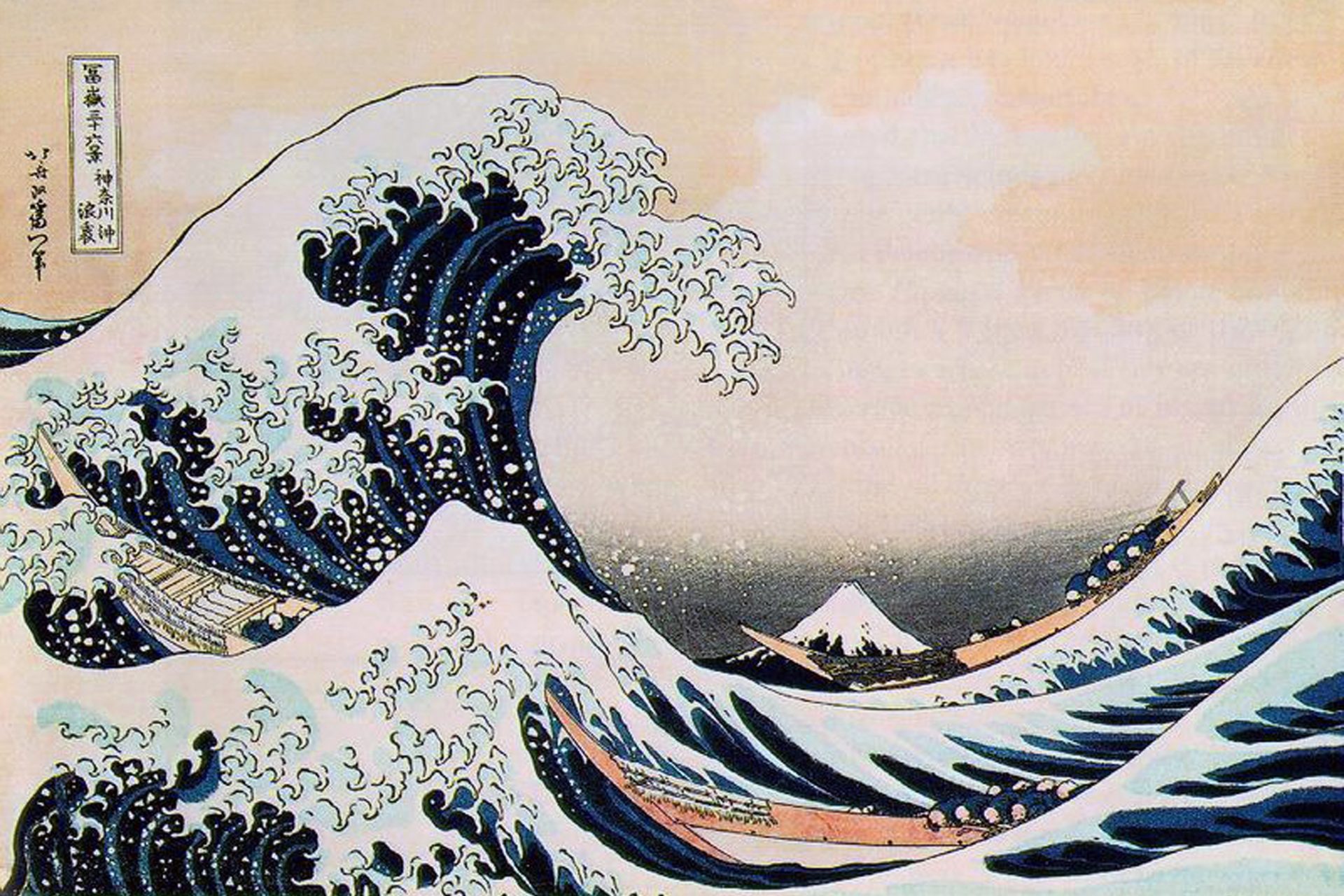

Il y a quinze ans, le 15 septembre 2008, la banque américaine Lehman Brothers faisait faillite, déclenchant un tsunami financier et économique d’une ampleur inégalée.

Tout semblait pourtant aller bien dans l’économie mondiale depuis les années 1990, entre croissance robuste, mondialisation des échanges et intégration des pays en développement dans le commerce international.

Mais cet emballement cachait de profonds déséquilibres financiers, notamment aux États-Unis, où une bulle immobilière s’était formée à cause de l’octroi massif de crédits à des particuliers.

@ J King / Unsplash

Les débiteurs se montrant de plus en plus souvent insolvables, ce sont les créanciers, en premier lieu les banques, qui voient leur situation se fragiliser. Dès 2007, de premiers signaux d’inquiétude apparaissent dans le système financier.

@ lo lo / Unsplash

Mais le credo est alors au « too big to fail » (« trop gros pour faire faillite »). Les grandes institutions financières comptent sur le soutien public en cas de difficultés, car la faillite d’une trop grosse banque aurait des conséquences incontrôlables.

Tel n’est pas l’avis des autorités américaines : en septembre 2008, l’administration Bush décide de ne pas voler au secours de Lehman Brothers, la banque américaine la plus en difficulté.

La taille de la banque en faillite, ainsi que l’interconnexion des acteurs financiers, entraînent une déflagration jamais vue dans le secteur financier international.

La difficulté du secteur financier entraîne une crise économique dès la fin de l’année 2008, car les entreprises comme les particuliers n’ont plus accès au crédit. L’année 2009 est marquée par une récession mondiale et par une hausse rapide du chômage.

Plans sociaux en série, contraction du commerce international, fragilisation des pays pauvres : la faillite de la banque américaine et la crise financière ont des conséquences en cascade, bien loin de leur épicentre new-yorkais.

Face à ce tsunami économique, les États interviennent vite et massivement. Plans de relance, baisses d’impôts, accompagnement des entreprises en difficulté : l’action publique se développe et regagne en légitimité dans l’opinion.

Mais ces actions coûtent cher aux finances publiques et la fragilité de certains États de la zone euro est révélée : la crise de la dette dans des pays comme la Grèce, mais aussi l’Italie et le Portugal, entraîne une crise de confiance des investisseurs dans la monnaie unique européenne.

@ Tabrez Syed / Unsplash

Par ailleurs, la réglementation financière a été renforcée, par exemple à travers l’adoption de la loi Dodd-Frank aux États-Unis en 2010, ou de la loi de séparation bancaire en France.

Une réglementation encore plus exigeante a été instaurée pour les banques de taille « systémique », c’est-à-dire susceptibles d’avoir des conséquences sur l’ensemble du système financier : une réponse des gouvernements à la logique du « too big to fail ».

Parallèlement, les règles de « Bâle III » ont été adoptées au niveau international : les banques ont été obligées de détenir davantage de capitaux pour renforcer leurs bilans et mieux couvrir leurs risques.

@ Eduardo Soares / Unsplash

Par ailleurs, des tests de résistance (ou « stress tests ») ont été conduits sur les banques par les autorités de régulation, afin d’évaluer leur capacité à résister à une éventuelle nouvelle crise.

@ Marek Studzinski / Unsplash

Une autre leçon tirée de la crise est celle de la nécessité d’une transparence accrue. L’information sur les produits financiers a été améliorée et la lutte contre les paradis fiscaux renforcée, la Suisse renonçant même à son fameux secret bancaire.

La crise a rappelé le rôle de prêteur en dernier ressort des banques centrales. Les années suivantes ont été marquées par leur montée en puissance dans la stabilisation de l'économie et du système financier.

Afin de stimuler l’économie dans les années post-crise et de permettre aux États de continuer à emprunter, les banques centrales ont adopté une politique de taux d’intérêt très bas dans les années 2010.

Mais la pandémie mondiale qui a débuté en 2020 a entraîné un retour des perturbations financières, entre l’arrêt brutal de l’économie et le soutien budgétaire de nouveau massif des États.

@ Lisa Bresler / Unsplash

L’économie mondiale souffre du retour d’une forte inflation depuis 2021. Un phénomène que certains experts attribuent en partie à la politique de taux bas, et donc indirectement aux conséquences de Lehman Brothers.

L’année 2023 a été marquée par la faillite de la Silicon Valley Bank, aux États-Unis, et par les difficultés du Crédit suisse, repris en main par son concurrent UBS. De quoi faire planer le spectre d’une nouvelle crise bancaire majeure ?

Le système bancaire semble malgré tout plus solide aujourd’hui qu’à l’époque de la grande crise financière. Mais les incertitudes continuent de s’accumuler sur l’économie mondiale…

En outre, le secteur est confronté à de nouveaux défis, comme le développement d’une finance luttant efficacement contre le changement climatique. Quinze ans après Lehman, le monde de la finance n’a pas cessé de faire parler de lui.

@ Sean Pollock / Unsplash

Et aussi

À ne pas manquer